της Μαρίας Καδόγλου

John Paulson εναντίον Εldorado Gold

Πριν από ένα μήνα, από το βήμα του 28ου «Denver Gold Forum», ο Marcelo Kim, συνεργάτης του hedge fund της Paulson & Co του μεγαλοεπενδυτή John Paulson, εξαπέλυσε επίθεση στις διοικήσεις των μεγάλων εταιρειών εξόρυξης χρυσού για «κατά συρροή καταστροφή κεφαλαίου». Ο Paulson, γνωστός στην Ελλάδα από τη συμμετοχή του στην Τράπεζα Πειραιώς, την Alpha Bank και την ΕΥΔΑΠ, ηγείται ενός συνασπισμού επενδυτών με στόχο να σταματήσει ο πλουτισμός των CEO και των διοικήσεων των εταιρειών χρυσού σε βάρος των επενδυτών/μετόχων και να μπει τέλος στις απερίσκεπτες επιχειρηματικές επιλογές που οδήγησαν τον κλάδο του χρυσού σε απώλειες $85 δις από το 2010 μέχρι το 2016.

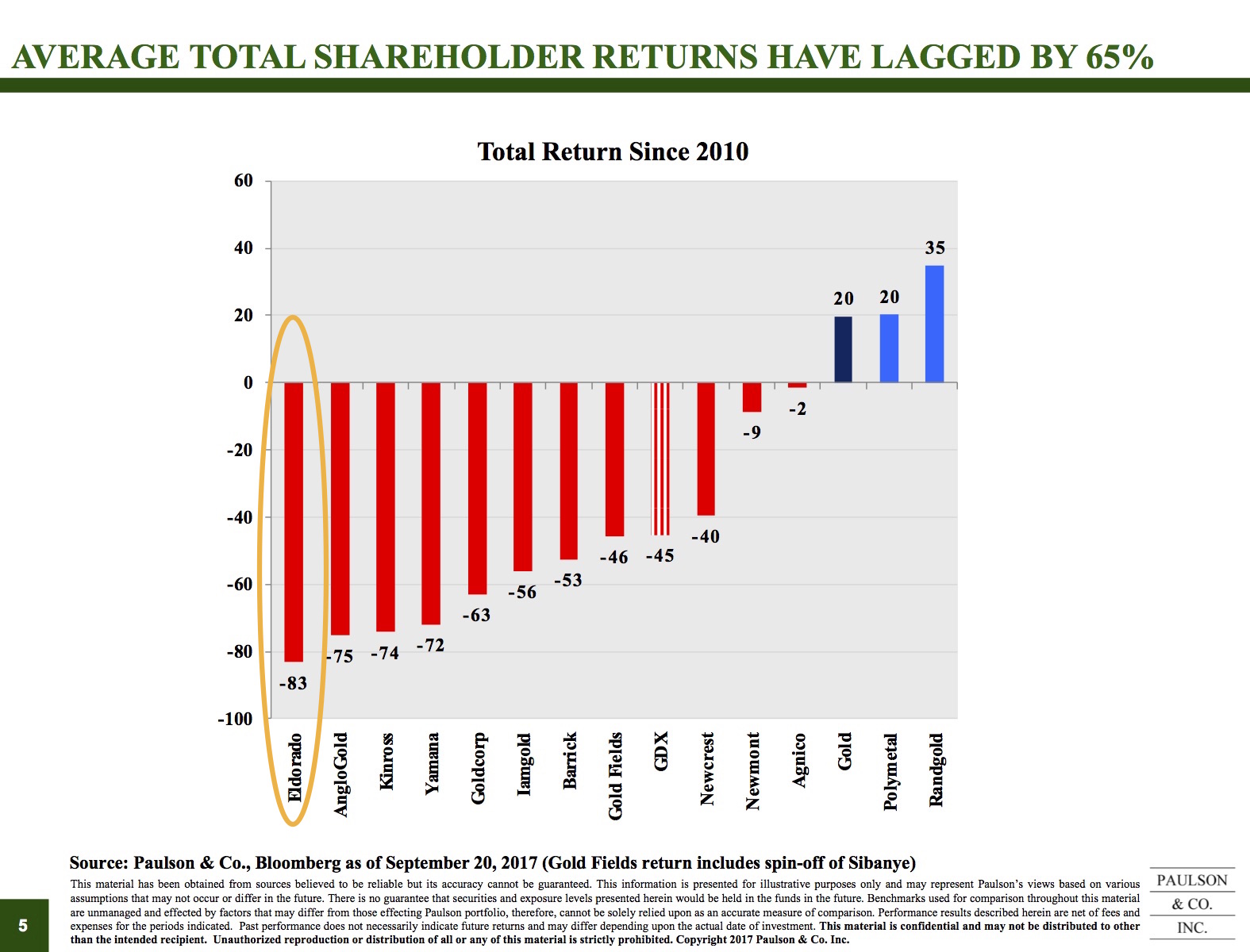

Στις διαφάνειες της Paulson & Co που δημοσίευσε το Mining.com εξετάζονται οι αποδόσεις των 13 μεγαλύτερων εισηγμένων εταιρείων χρυσού κατά την τελευταία επταετία. Παρά την αύξηση της τιμής του χρυσού κατά 20% από το 2010,οι συνολικές αποδόσεις των εταιρείων χρυσού ήταν «τραγικές». Τα αρνητικά πρωτεία κατείχε η Eldorado Gold με -83%, έναντι του μέσου όρου -65%.

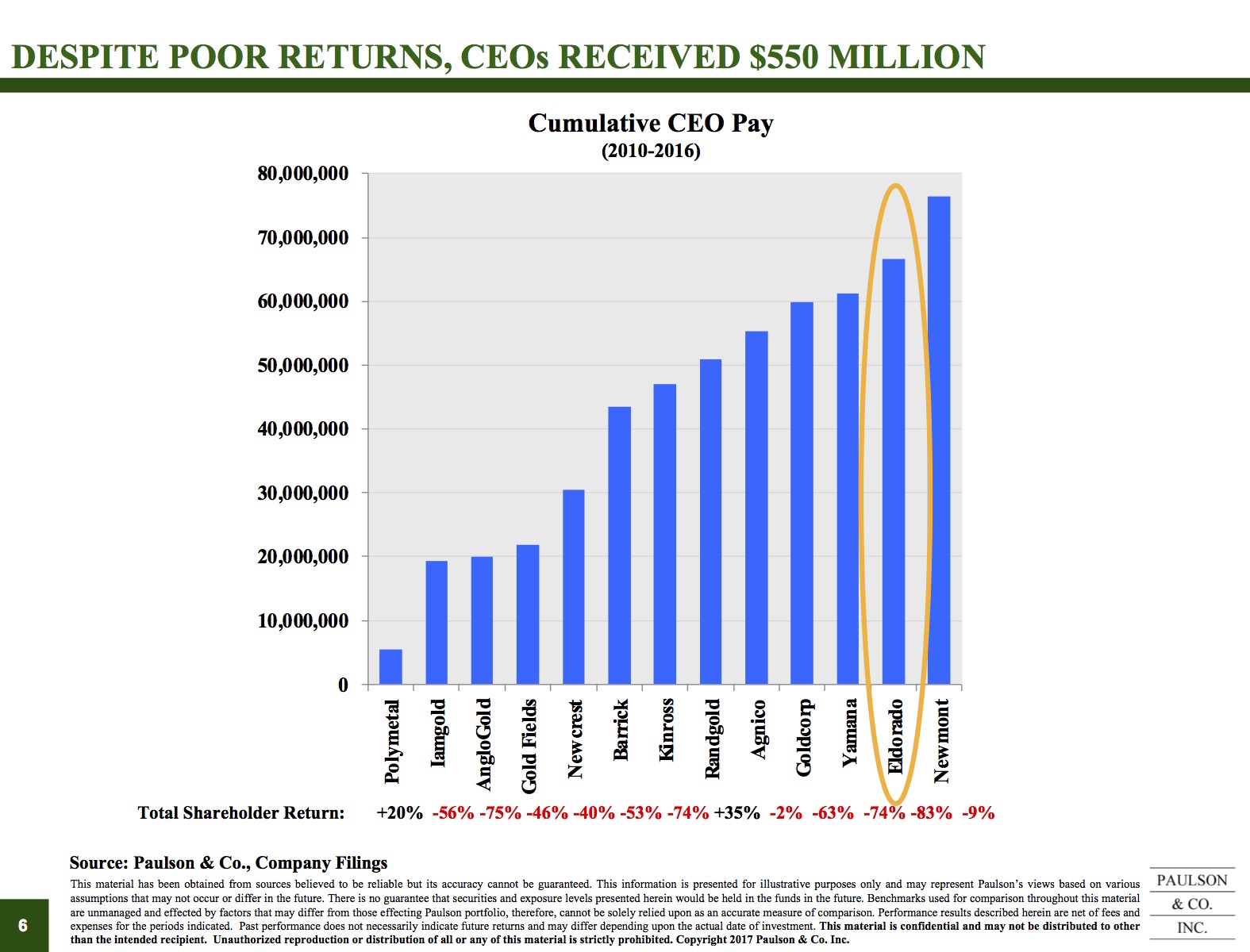

Παρά τις κακές αποδόσεις, οι διευθύνοντες σύμβουλοι (CEOs) των εταιρειών είχαν εξαιρετικά υψηλές απολαβές, με την Εldorado Gold να βρίσκεται στη δεύτερη θέση. O γνωστός μας Πολ Ράιτ της Eldorado έβγαλε $65 εκατ. μέσα σε 7 χρόνια, ενώ στο ίδιο διάστημα οι μέτοχοι της εταιρείας του υπέστησαν οικονομική καταστροφή (-83%).

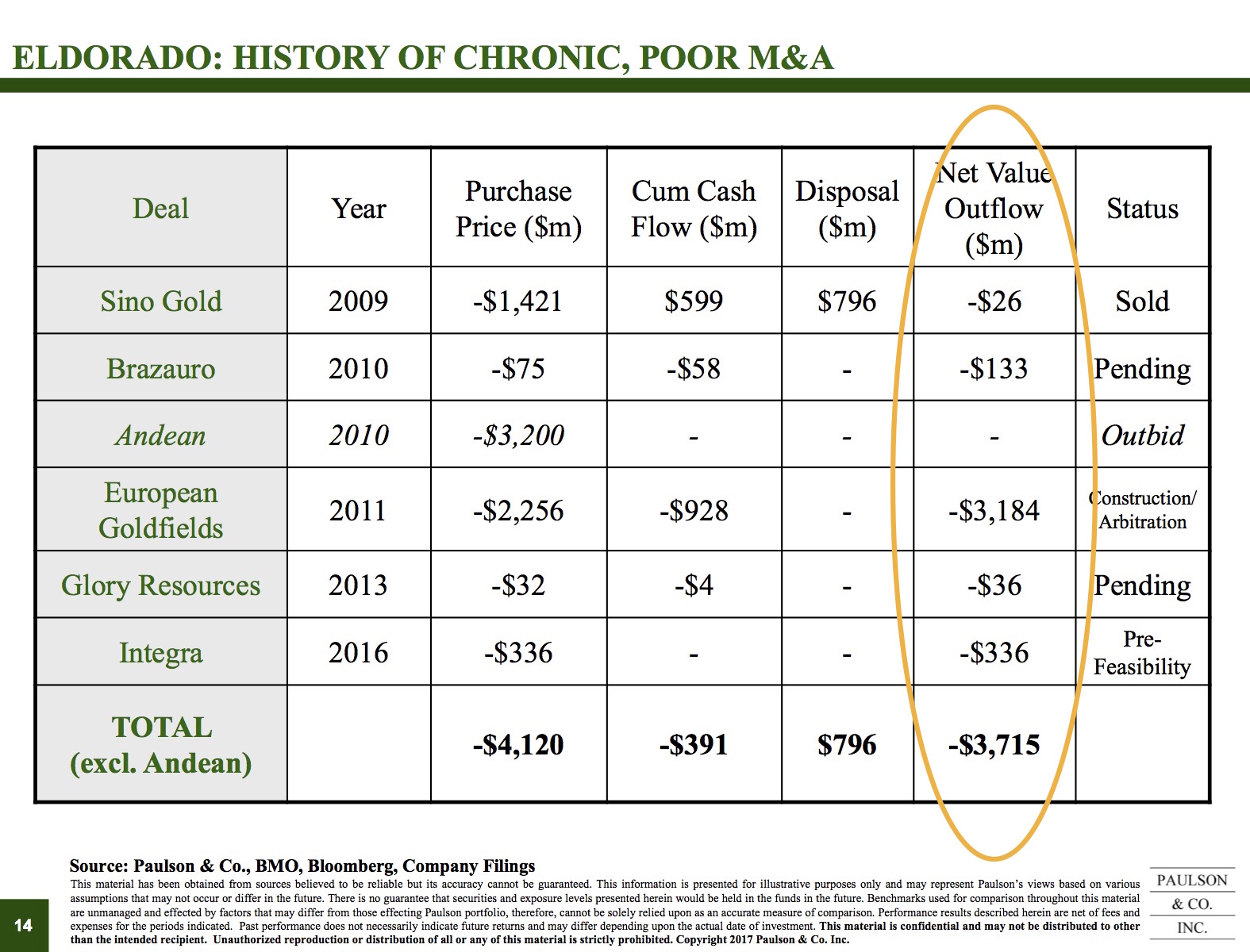

Ως «καλό» παράδειγμα συνετής επιχειρηματικής στρατηγικής παρουσιάστηκε η εταιρεία Randgold, ενώ ως παράδειγμα προς αποφυγή η Eldorado Gold η οποία κατά την Paulson & Co έχει «ιστορικό χρόνια κακών εξαγορών και συγχωνεύσεων». Όπως προκύπτει από τον παρακάτω πίνακα, μπορεί η μεγαλύτερη ζημία να προέρχεται από τα Ελληνικά μεταλλεία (θα το συζητήσουμε στη συνέχεια), αλλά καμμία επενδυτική επιλογή της Eldorado τα τελευταία χρόνια δεν έχει φέρει θετικό αποτέλεσμα. Χαρακτηριστικό παράδειγμα είναι η εξαγορά της Sino Gold το 2009, μέσω της οποίας η Eldorado απέκτησε τα 4 μεταλλεία στην Κίνα τα οποία τελικά πούλησε πέρυσι. Μετά από 8 χρόνια παραγωγικής λειτουργίας τους, oι συνολικές ταμειακές ροές ήταν αρνητικές.

Τι πήγε στραβά στην Ελλάδα;

Πάνω από $ 3,1 δις δολάρια φέρεται να έχει «χάσει» η Eldorado στην Ελλάδα σύμφωνα με την Paulson & Co και με τις δηλώσεις της ίδιας της εταιρείας. Τα $ 2,2 δις εξ’αυτών αφορούν το κόστος εξαγοράς, μέσω ανταλλαγής μετοχών το 2012, της European Goldfields, ιδιοκτήτριας τότε κατά 95% της Ελληνικός Χρυσός και των Μεταλλείων Κασσάνδρας Χαλκιδικής. H πολυεθνική βέβαια έχει το λόγο της που αναφέρεται σε αυτό το ποσό ως «επένδυση» στην Ελλάδα και αυτός δεν είναι άλλος από το να το απαιτήσει από το Ελληνικό Δημόσιο σε περίπτωση που τα σχέδιά της τελικά ναυαγήσουν. Να χρεώσει δηλαδή στο Δημόσιο τη δική της τραγικά κακή επιχειρηματική επιλογή.

Το ομολογουμένως υψηλό «αντίτιμο» των $ 2,2 δις αντιπροσωπεύει την υπεραξία που πήρε η Ελληνικός Χρυσός μετά την Έγκριση Περιβαλλοντικών Όρων του Ιουλίου 2011, με την οποία ξεκίνησε η υλοποίηση της «επένδυσης» στη Χαλκιδική. Η Eldorado ζήτησε από τους μετόχους της να εγκρίνουν την εξαγορά και να ανταλλάξουν τις μετοχές τους δηλώνοντας οτι αγοράζει «πλήρως αδειοδοτημένα» μεταλλεία, γιατί ως τέτοια της τα πούλησαν η European Goldfields και η διοίκηση της Ελληνικός Χρυσός. Όπως γνωρίζουν σήμερα οι πάντες αυτό δεν ήταν αληθές: το μεγαλύτερο και πιο σημαντικό κομμάτι της «επένδυσης», η μεταλλουργία, δεν είχε αδειοδοτηθεί και δεν μπορούσε να αδειοδοτηθεί λόγω της ακαταλληλότητας της μεταλλουργικής μέθοδου που επιλέχθηκε για τα υψηλού αρσενικού μεταλλεύματα της Χαλκιδικής.

Το «ελάττωμα» αυτό ασφαλώς ήταν σε γνώση της Εldorado αφού είναι αδιανόητο να αποφασίστηκε μια συναλλαγή αυτού του ύψους χωρίς προηγούμενο ενδελεχή έλεγχο του αντικειμένου της αγοράς. Το πιθανότερο είναι οτι η καναδική πολυεθνική βασίστηκε στις «προσβάσεις» των Ελλήνων εταίρων (ΑΚΤΩΡ, Δ. Κούτρας) στην πολιτική εξουσία και τη Διοίκηση και στις διαβεβαιώσεις τους οτι η κατάσταση ήταν – και θα παρέμενε – υπό έλεγχο. Ο Πολ Ράιτ, ο ακριβοπληρωμένος CEO της Eldorado, είδε την ευκαιρία για τεράστια κέρδη από τα Ελληνικά μεταλλεία και έλαβε μια επενδυτική απόφαση σημαντικού ρίσκου. Τέσσερα χρόνια μετά, η απάτη με την ανεφάρμοστη μέθοδο αποκαλύφθηκε και ο κ. Ράιτ οδηγήθηκε στην έξοδο. Για την πτώση της μετοχής, στο βαθμό που αυτή οφείλεται στα Ελληνικά προγράμματα, και για την οικονομική ζημία των μετόχων, δεν ευθύνεται κανείς άλλος από τη διοίκηση της εταιρείας που επέλεξε να επενδύσει σε μια βρώμικη υπόθεση, αναλαμβάντοντας και το σχετικό ρίσκο.

Από το Ντένβερ στις 25 Σεπτεμβρίου, ο John Paulson κάλεσε τους επενδυτές να σταματήσουν να συμπεριφέρονται ως πρόβατα επί σφαγή και να αλλάξουν τους κανόνες του παιχνιδιού, διεκδικώντας μεγαλύτερη συμμετοχή στις αποφάσεις και αποπομπή των αποτυχημένων διοικήσεων. Την πρακτική αυτή την είδαμε σε εφαρμογή στην Ελλάδα το τελευταίο δίμηνο. Οι μεγαλομέτοχοι της Eldorado πήραν την υπόθεση στα χέρια τους, ακύρωσαν το φιάσκο των προγραμματισμένων από την ελληνική διοίκηση εγκαινίων ενός εργοστασίου που δεν είχε άδειες και απαίτησαν «τελική λύση».

Η επιχείρηση «τελική λύση» ήδη βρίσκεται σε εξέλιξη, με πρωτοβουλία του Υπουργού ΠΕΝ κ. Σταθάκη: «Κάθαρση» της εταιρείας από όλες τις αμαρτίες της και αναβάπτισή της σε μια νέα «νομιμότητα», που τώρα μαγειρεύεται. Το μαγειρείο ονομάζεται «Διαιτησία».