των Κώστα Λαπαβίτσα και Γιώργου Διαγουρτά

Ο τραπεζικός κίνδυνος

Η τελική επικράτηση της πολιτικής των μνημονίων, με την παράδοση άνευ όρων του ΣΥΡΙΖΑ, ήταν θρίαμβος για τις τράπεζες. Στην πορεία απορρόφησαν πάνω από 40 δισ. ευρώ για τρεις ανακεφαλαιοποιήσεις, χρήματα που σε μεγάλο βαθμό έχουν πλέον χαθεί για τον ελληνικό λαό. Ταυτόχρονα το τραπεζικό σύστημα έγινε υπερσυγκεντρωτικό, με ουσιαστική έλλειψη τραπεζικού ανταγωνισμού και τέσσερις ‘συστημικές’ τράπεζες να ελέγχουν πάνω από 90% των καταθέσεων. Τέλος, η παρουσία των ελληνικών τραπεζών στην ευρύτερη περιοχή συρρικνώθηκε και χάθηκε μεγάλο μέρος των επενδύσεών τους. Αλλά ο κύριος στόχος της επιβολής των μνημονίων και της παραμονής στο ευρώ επιτεύχθηκε.

Πολύ συχνά όμως – και δυστυχώς για τις τράπεζες – στην πορεία της οικονομικής ζωής συμβαίνει να προκύπτουν τελείως διαφορετικά αποτελέσματα από εκείνα που θα ανέμενε κάποιος από την πολιτική που έχει επιβάλλει. Είναι αυτό που λένε ‘πρόσεχε τι ζητάς, γιατί μπορεί και να σου συμβεί’.

Η πολιτική των μνημονίων, την οποία οι ελληνικές τράπεζες υπερασπίστηκαν σθεναρά, έχει καταντήσει το τραπεζικό σύστημα ένα φάντασμα που δεν μπορεί να επιτελέσει το ρόλο του. Στην ουσία η Ελλάδα δεν έχει λειτουργικές τράπεζες και αυτός είναι ένας βασικός λόγος για τον οποίο χωλαίνει η ανάπτυξη. Ταυτόχρονα, είναι πιθανό να απαιτηθεί εκ νέου κρατική παρέμβαση για να σταθεί το σύστημα στα πόδια του.

Μια ξεκάθαρη ένδειξη ότι τα πράγματα όδευαν από καιρό σε άκρως προβληματική κατεύθυνση δόθηκε ήδη από την τρίτη ανακεφαλαιοποίηση, που έγινε το Νοέμβριο του 2015 από την κυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ ως προαπαιτούμενο του Τρίτου Μνημονίου και κόστισε 5 δισ. ευρώ. Τότε, η χρηματιστηριακή αξία των τραπεζών κατέρρευσε από τα 34 δισ. στα μέσα του 2014 σε μόλις 1 δισ. ευρώ το Νοέμβριο του 2015, με αποτέλεσμα το ελληνικό δημόσιο να χάσει τα κεφάλαια που είχε διαθέσει στις τράπεζες για τις προηγούμενες ανακεφαλαιοποίησεις. Ταυτόχρονα το μετοχικό μερίδιό του στις τέσσερις ‘συστημικές’ τράπεζες μειώθηκε δραματικά. Από 35% σε 2.7% στην Eurobank, από 66% σε 11% στην Alpha Bank, από 67% σε 26% στην Τράπεζα Πειραιώς και από 57% σε 35% στην Εθνική Τράπεζα. Οι βασικοί μέτοχοι πλέον των ελληνικών τραπεζών έγιναν τα διεθνή κερδοσκοπικά φαντ.

Ο αψευδέστερος μάρτυρας, όμως, της δεινής θέσης στην οποία σταδιακά περιήλθαν οι τέσσερις ‘συστημικές’ τράπεζες μέσα στο μνημονιακό πλαίσιο είναι η κατάρρευση της χρηματιστηριακής αξίας των μετοχών τους από το Μάιο του 2018 μέχρι σήμερα. Παρά τις δηλώσεις κυβερνητικών στελεχών που αποδίδουν το χρηματιστηριακό κραχ σε κερδοσκοπικούς παράγοντες – και τις αντίστοιχες διαβεβαιώσεις του κ. Στουρνάρα – η κατάρρευση αντανακλά τις επιδόσεις και την πραγματική εικόνα των τραπεζών.

Έντονες είναι οι φήμες για την ανάγκη νέας ανακεφαλαιοποίησης, ίσως της τάξης των 10 δισ. Εάν αυτό συμβεί, το κόστος θα το επωμιστούν οι φορολογούμενοι και μάλιστα χωρίς το δημόσιο να έχει την πλειοψηφία του μετοχικού κεφαλαίου. Πέραν των άλλων, θα πρόκειται και για πολιτικό Βατερλό της κυβέρνησης ΣΥΡΙΖΑ-ΑΝΕΛ. Επείγει συνεπώς να δούμε πιο προσεκτικά τη μαύρη τρύπα των τραπεζών.

Έλλειψη ρευστότητας και «κόκκινα» δάνεια

Συνοπτικά μιλώντας, οι ελληνικές τράπεζες σήμερα αντιμετωπίζουν ένα θανάσιμο συνδυασμό έλλειψης ρευστότητας και απώλειας φερεγγυότητας. Η πρώτη οφείλεται στην τεράστια εκροή καταθέσεων κατά την περίοδο των μνημονίων, ενώ η δεύτερη στην εξίσου τεράστια συσσώρευση προβληματικών δανείων, επίσης κατά την περίοδο των μνημονίων. Ο συνδυασμός δεν επιτρέπει τη φυσιολογική λειτουργία των τραπεζών.

Όσον αφορά τη ρευστότητα, οι ελληνικές τράπεζες είναι παραδοσιακά συντηρητικές και στηρίζονται κυρίως στις καταθέσεις και λιγότερο στον δανεισμό από τη διατραπεζική αγορά. Η περίοδος των μνημονίων έφερε γιγαντιαίες εκροές καταθέσεων, κυρίως το 2011-12, αλλά και στις αρχές του 2015, όταν κυριαρχούσε η ακατάσχετη τρομοφιλολογία για την έξοδο από το ευρώ. Οι τράπεζες έχασαν περίπου 100 δισ. καταθέσεων με τη μορφή είτε εκροών στο εξωτερικό, είτε απόσυρσης μετρητών.

Η πολιτική που θα έπρεπε να είχε επιβληθεί ήδη από το 2011 ήταν αυστηρός έλεγχος στις κεφαλαιακές ροές και τις τραπεζικές πράξεις μέσα σε ένα πλαίσιο συνολικής αναδιάρθρωσης του συστήματος που θα περιελάμβανε έξοδο από το ευρώ. Αντί γι’ αυτο, η χώρα στηρίχτηκε στην παροχή ρευστότητας από την ΕΚΤ (συμπεριλαμβανομένου του ELA) παραχωρώντας ουσιαστικά όλη της την διαπραγματευτική ισχύ στους δανειστές. Φτάσαμε έτσι σε κεφαλαιακούς ελέγχους το καλοκαίρι του 2015, όταν η αποστράγγιση της ρευστότητας είχε ήδη επιτελεσθεί και η χώρα ήταν στα πρόθυρα της πλφήρους παράδοσης στους δανειστές.

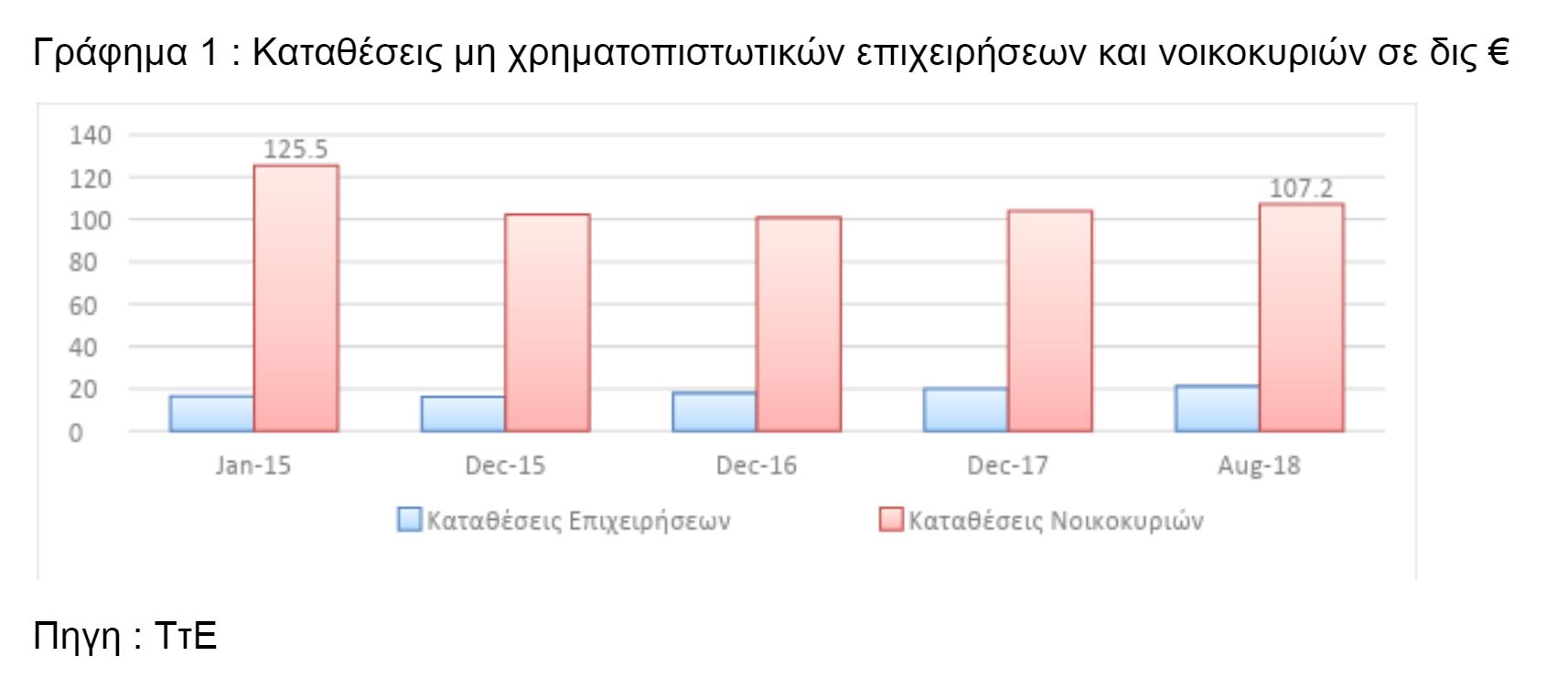

Μετά το Τρίτο Μνημόνιο και παρά τις συνεχείς διαβεβαιώσεις ότι τα πράγματα θα πάνε καλύτερα με την πιστή εφαρμογή της μνημονιακής πολιτικής, η κατάσταση της ρευστότητας έδειξε πολύ περιορισμένη βελτίωση. Οι τράπεζες δεν εξαρτώνται πλέον από την παροχή ρευστότητας από την ΕΚΤ, αλλά οι καταθέτες εξακολουθούν να μην τις εμπιστεύονται. Από το 2015 μεχρι σήμερα υπάρχει μια σχετική αύξηση των καταθέσεων των επιχειρήσεων, αλλά οι καταθέσεις των νοικοκυριών (δηλαδή ο κύριος όγκος των καταθέσεων) εξακολουθούν να βρίσκονται σε χαμηλότερα επίπεδα, όπως δείχνει το Γράφημα 1.

Οι λόγοι για τους οποίους χωλαίνει η ρευστότητα δεν είναι δύσκολο να διαπιστωθούν. Περιλαμβάνουν τη βαθιά έλλειψη εμπιστοσύνης στο εγχώριο τραπεζικό σύστημα και τον φόβο για ‘κούρεμα’ καταθέσεων, την αδυναμία αποταμίευσης των ελληνικών νοικοκυριών λόγω της μεγάλης μείωσης των εισοδημάτων και τα πολύ χαμηλά επιτόκια καταθέσεων που προσφέρουν οι τράπεζες.

Στο πλαίσιο αυτό, η παράλληλη συσσώρευση ‘κόκκινων’ δανείων δρα καταλυτικά για τη λειτουργία των τραπεζών γιατί δημιουργεί πολύ μεγάλο πιστωτικό κίνδυνο. Η απομείωση των προβληματικών δανείων, τα οποία συσσωρεύθηκαν αποκλειστικά γιατί κατέρρευσε η οικονομική δραστηριότητα λόγω των μνημονιακών πολιτικών, ήταν από καιρό βασική προτεραιότητα της Τρόικα και ιδίως της ΕΚΤ. Η θεραπεία που προτιμήθηκε (και επιβλήθηκε) από τους δανειστές ήταν η σταδιακή μείωση του ποσοστού των προβληματικών δανείων μέσα από μια σειρά μέτρων – πωλήσεις σε κερδοσκοπικά φαντ, πλειστηριασμοί, εντατικοποίηση των αποπληρωμών με εκβιαστική πίεση σε όσους χρωστούν, διαγραφές δανείων, κ.ο.κ.

Ο ισχυρισμός ήταν ότι σιγά-σιγά οι τράπεζες θα εκκαθάριζαν τους ισολογισμούς τους και θα άρχιζαν να λειτουργούν πιο φυσιολογικά. Η πράξη αποδείχθηκε πολύ διαφορετική, όπως είχαν προειδοποιήσει από καιρό όσοι αντιτάχθηκαν στο Τρίτο Μνημόνιο.

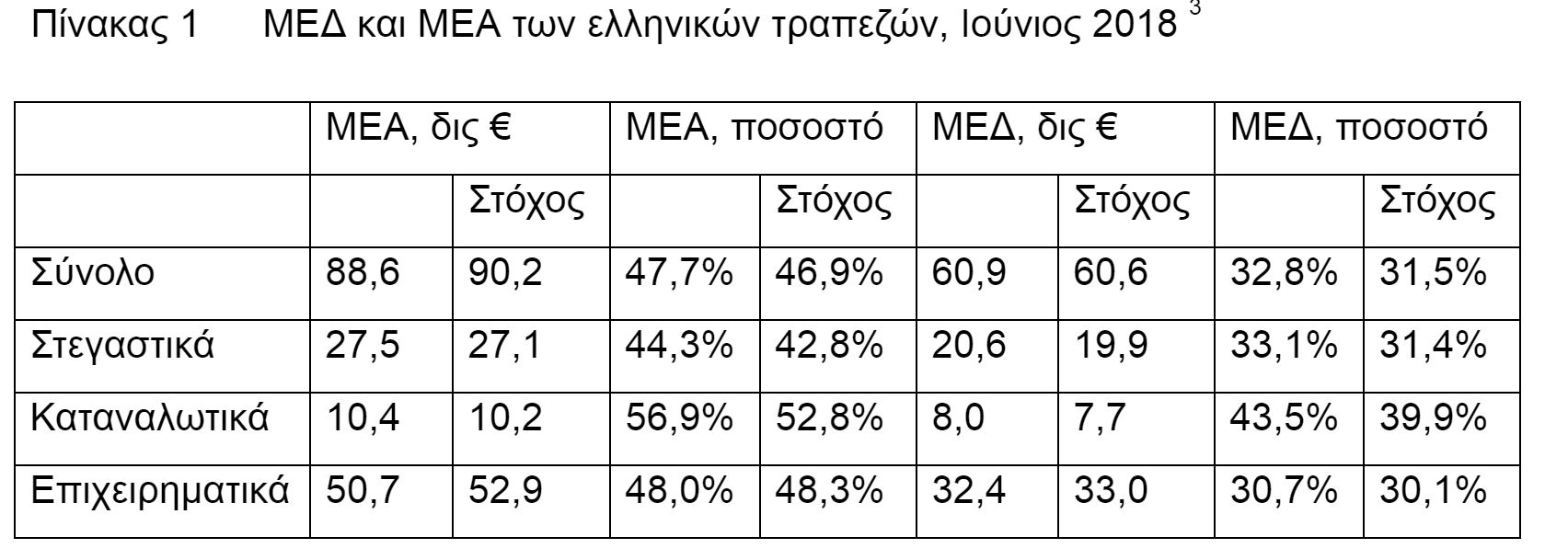

Συγκεκριμένα, τα προβληματικά δάνεια συνήθως διαχωρίζονται σε Μη Εξυπηρετούμενα Δάνεια (ΜΕΔ) και Μη Εξυπηρετούμενα Ανοίγματα (ΜΕΑ). Τα ΜΕΔ είναι δάνεια που ήδη έχουν υπερβεί τις 90 μέρες καθυστέρησης σε πληρωμές τοκοχρεολυσίων. Τα ΜΕΑ είναι ευρύτερη κατηγορία δανείων που δεν εμφανίζουν τυπικές καθυστερήσεις, αλλά στην πράξη αναμένεται ότι δεν θα αποπληρωθούν κανονικά. Μετά από τρία χρόνια προσπαθειών λοιπόν, μέσα στο πλαίσιο του Τρίτου Μνημονίου, η εικόνα των ελληνικών τραπεζών φαίνεται συνοπτικά στον Πίνακα 1, που δείχνει τους μνημονιακούς στόχους και τα πραγματικά αποτελέσματα:

Τον Ιούνιο του 2018 τα ΜΕΑ συνολικά βρίσκονταν στα 88,6 δισ., ποσό τεράστιο και περίπου ίσο με το μισό του συνολικού δανεισμού του τραπεζικού συστήματος. Οι τράπεζες έχουν καταφέρει σιγά-σιγά να μειώσουν το συνολικό τους άνοιγμα, το οποίο βρισκόταν στα 106,9 δισ. τον Ιούνιο του 2016, και μάλιστα ξεπέρασαν το στόχο για τη φετινή χρονιά, που ήταν 90,2 δισ. Αλλά σχεδόν σε όλους τους υπόλοιπους στόχους έπεσαν έξω. Πιο συγκεκριμένα, το μισό περίπου δανειακό χαρτοφυλάκιο των τραπεζών παραμένει ‘κόκκινο’, δηλαδή σε ποσοστό 47,7% υπερβαίνοντας τον στόχο του 46,9%. Ο μόνος ποσοστιαίος στόχος που πέτυχαν οι τράπεζες ήταν για τα επιχειρηματικά ΜΕΑ. Όσο για τους στόχους σε δισ ευρώ, οι μόνοι που επιτεύχθηκαν ήταν και πάλι για τα Επιχειρηματικά ΜΕΑ και ΜΕΔ. Στα Στεγαστικά και Καταναλωτικά δάνεια η αποτυχία ήταν γενικευμένη.

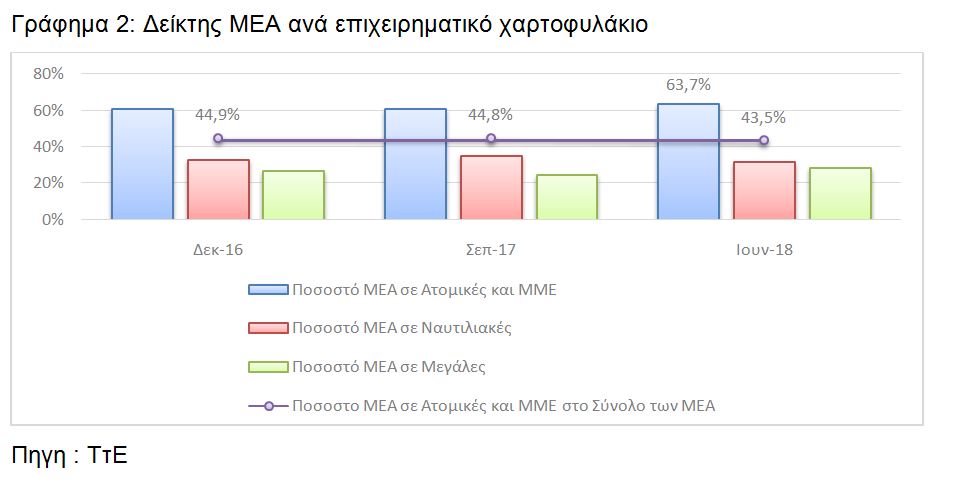

Αλλά και στα Επιχειρηματικά δάνεια, παρά τις σχετικές επιτυχίες, τα πράγματα είναι πολύ πιο σύνθετα και κάθε άλλο παρά ιδανικά. Κοιτώντας πιο προσεκτικά τον Πίνακα 1 φαίνεται ότι το κύριο πρόβλημα ΜΕΑ μετρημένο σε δισ. ευρώ εμφανίζεται στο επιχειρηματικό χαρτοφυλάκιο. Ο μεγάλος βραχνάς για τις τράπεζες στον τομέα αυτό δεν είναι τα δάνεια των μεγάλων επιχειρήσεων, τα οποία συνήθως ρυθμίζονται με τον ένα ή τον άλλο τρόπο, αλλά τα δάνεια των Ατομικών και των Μικρών και Μεσαίων Επιχειρήσεων (ΜΜΕ), όπως φαίνεται στο Γράφημα 2. Σταθερά, σχεδόν τα μισά ΜΕΑ προέρχονται από το χαρτοφυλάκιο των Ατομικών Επιχειρήσεων και των ΜΜΕ. Ο δείκτης ΜΕΑ των Ατομικών Επιχειρήσεων και των ΜΜΕ ξεπερνά το 60%.

Εύκολα λοιπόν καταρρίπτεται το κυβερνητικό επιχείρημα ότι το πρόβλημα των ‘κόκκινων’ δανείων οφείλεται κυρίως σε μερικούς πλούσιους επιχειρηματίες με ακριβά στεγαστικά και επιχειρηματικά δάνεια που είναι ‘στρατηγικοί κακοπληρωτές’. Απεναντίας, το πρόβλημα είναι γενικευμένο και αγγίζει τον μεγάλο όγκο του μικρομεσαίου επιχειρηματικού δυναμικού της χώρας. Εκείνου ακριβώς του επιχειρηματικού στρώματος που χτυπήθηκε με τον πιο σκληρό τρόπο από τα μνημόνια.

Τέσσερα ήταν τα βασικά εργαλεία με τα οποία οι εγχώριες τράπεζες επιδίωξαν να μειώσουν τα ΜΕΑ (όπως επιτάσσει το μνημονιακό πλαίσιο): οι διαγραφές, οι ρευστοποιήσεις, οι πωλήσεις και ο ρυθμός αποκατάστασης αποπληρωμής. Οι τράπεζες πέτυχαν τους στόχους τους σε διαγραφές και πωλήσεις δανείων, αλλά οι ρευστοποιήσεις (πλειστηριασμοί) και οι δείκτες αποκατάστασης αποπληρωμής παραμένουν εκτός στόχων.

Οι διαγραφές παρουσίασαν μεγάλη άνοδο το 2017 και εξακολουθούν να αυξάνονται το 2018, όπως δείχνει το Γράφημα 3. Μεγάλη αύξηση των διαγραφών το 2018 εμφανίζεται στο στεγαστικό χαρτοφυλάκιο. Αντίστοιχος ρυθμός διαγραφών ΜΕΑ αναμένεται και για το 2019. Παράλληλα, οι τράπεζες προετοιμάζονται να επισπεύσουν την πώληση δανείων στο επιχειρηματικό χαρτοφυλάκιο ώστε να πετύχουν μεγαλύτερη μείωση των ΜΕΑ.

Αντιθέτως, οι τράπεζες βρίσκονται εκτός στόχων στην απομείωση των ΜΕΑ μέσω των πλειστηριασμών και της αποκατάστασης της αποπληρωμής των «κόκκινων» δανείων (μέσω των ρυθμίσεων). Δεν υπάρχει αμφιβολία ότι το κίνημα ενάντια στους πλειστηριασμούς απέτρεψε μεγάλο αριθμό πλειστηριασμών σε λαϊκά νοικοκυριά. Παράλληλα, η καθυστέρηση της έναρξης λειτουργίας της ηλεκτρονικής πλατφόρμας πλειστηριασμών συνέβαλε στη αποτυχία των τραπεζών να πετύχουν τον στόχο.

Παρόμοια αστοχία επικρατεί και με τις ανακτήσεις μετρητών των τραπεζών. Οι εκτιμήσεις των εισπράξεων έχουν αναθεωρηθεί αρνητικά, ιδιαίτερα όσον αφορά τις εισπράξεις από αποπληρωμές δανείων και εκποιήσεις εξασφαλίσεων, καθώς αναμένονται υψηλότερα ποσά ζημιών και διαγραφών. Από την πρόβλεψη για 3 δισ. ευρώ από ανακτήσεις μετρητών το 2017 οι τράπεζες κατόρθωσαν να εισπράξουν μόλις 1 δισ. ευρώ ενώ έχουν αναθεωρήσει κατά 1 δισ. λιγότερο τις εκτιμήσεις τους για το 2018 και 2019.

Γιατί απέτυχαν οι τράπεζες στους στόχους για τα ‘κόκκινα’ δάνεια;

Γενικά μιλώντας, οι βασικοί λόγοι της αποτυχίας των τραπεζών στα ‘κόκκινα’ δάνεια είναι δύο. Πρώτον, ο ρυθμός αθέτησης πληρωμών (default rate) από πλευράς των δανειζομένων είναι μεγαλύτερος από τον ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rate). Δεύτερον, τα «υγιή» δάνεια τα οποία αποπληρώνονται δεν αντικαθίστανται με νέο δανεισμό από τις τράπεζες.

Δηλαδή, από τη μια, η οικονομία αντιμέτωπη με τους μνημονιακούς περιορισμούς ‘παράγει’ συνεχώς προβληματικά δάνεια – καθώς η ζήτηση είναι τελείως ασθενής και η παραγωγική αναδιάρθρωση ανεπαρκέστατη – και από την άλλη, οι τράπεζες περιορίζοντας συνεχώς την πίστωση που παρέχουν στην οικονομία, εξασθενίζουν τη ζήτηση και δυσχεραίνουν την παραγωγική αναδιάρθρωση. Το μνημονιακό πλαίσιο, που επιδίωξαν και επέβαλλαν οι τράπεζες, τελικά δημιούργησε μια εξαιρετικά προβληματική κατάσταση για την οικονομία συνολικά, αλλά και για τις ίδιες τις τράπεζες, όπως διαπιστώνει ακόμη και το ΔΝΤ.

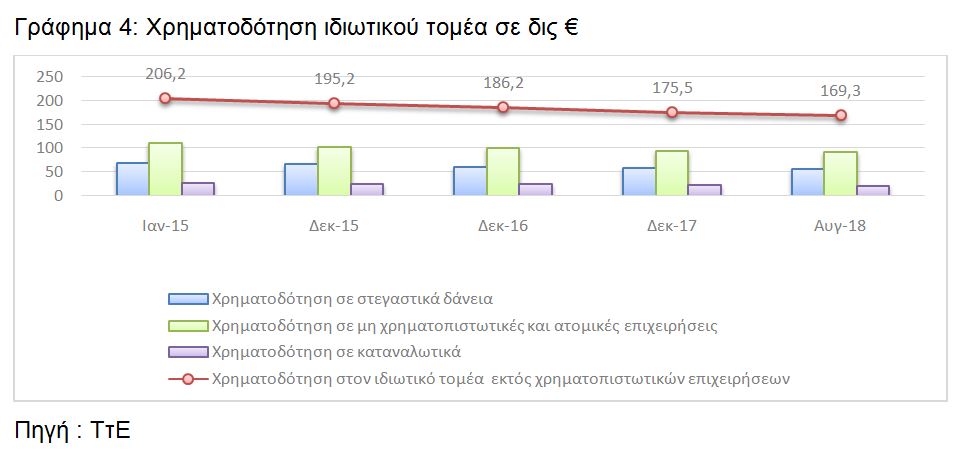

Η τελείως στρεβλή αυτή κατάσταση για την ελληνική οικονομία απεικονίζεται στη χρηματοδότηση του ιδιωτικού τομέα μέσω του τραπεζικού δανεισμού που συνιστά και το βασικό μέσο της κερδοφορίας των τραπεζών. Το δανειακό χαρτοφυλάκιο του τραπεζικού συστήματος ήταν 252 δισ. το 2010. Τον Ιανουάριο του 2015, όταν και ανέλαβε η κυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ, είχε μειωθεί στα 206 δισ. Από τότε εξακολουθεί να βρίσκεται σε ελεύθερη πτώση, υποχωρώντας στα 169 δισ. τον Αύγουστο του 2018, όπως δείχνει το Γράφημα 4. Η πτώση του τραπεζικού δανεισμού παρατηρείται τόσο στο χαρτοφυλάκιο των μη χρηματοπιστωτικών και ατομικών επιχειρήσεων όσο και στο χαρτοφυλάκιο των νοικοκυριών (στεγαστικά και καταναλωτικά δάνεια).

Εν ολίγοις μετά το Τρίτο Μνημόνιο, οι τράπεζες ασχολούνται κυρίως με την εκκαθάριση του ισολογισμού τους από τα ‘κόκκινα’ δάνεια και στην πράξη έχουν παγώσει το νέο δανεισμό, όπως ήταν αναμενόμενο. Τα αποτελέσματα αυτής της τακτικής είναι ξεκάθαρα: Η ελληνική οικονομία δεν χρηματοδοτείται και άρα οι επενδύσεις – για τις οποίες όλοι οι Έλληνες πολιτικοί κόπτονται – παραμένουν σε χαμηλά επίπεδα. Συνεπώς η οικονομία αναπτύσσεται με εξαιρετικά χαμηλούς ρυθμούς, γύρω στο 2%. Η μείωση του δανεισμού και η χαμηλή ανάπτυξη αφαίρεσαν τον βασικό πυλώνα κερδοφορίας των τραπεζών, πράγμα που αντανακλάται στα φτωχά αποτελέσματα των κερδών τους.

Παράλληλα, η γενικότερη οικονομική δυστοκία από τη χαμηλή ανάπτυξη σημαίνει ότι οι τράπεζες δεν μπορούν να μειώσουν τα ποσοστά των ‘κόκκινων’ δανείων όπως προβλέπουν οι στόχοι. Η αργή τους απομείωση επιφέρει μεγάλες ζημίες, που βεβαίως πλήττουν την κεφαλαιακή επάρκεια των τραπεζών. Βασικό στοιχείο της αδυναμίας των τραπεζών στο σημείο αυτό είναι ότι ο κύριος όγκος – ίσως και πάνω από το 70% – του περίφημου ‘μαξιλαριού’ το οποίο κατέχουν για την κεφαλαιακή τους επάρκεια είναι αναβαλλόμενος φόρος. Η υποτιθέμενη ‘θωράκισή’ τους βασίζεται όχι σε κεφάλαια που υπάρχουν, αλλά σε φόρους που δεν θα πληρώσουν για πολλά χρόνια. Δηλαδή ουσιαστικά σε ‘αέρα’.

Η χαμηλή κερδοφορία και τα πλήγματα στην κεφαλαιακή επάρκεια από τα κόκκινα δάνεια έφεραν την ραγδαία πτώση των τραπεζικών μετοχών τους τελευταίους μήνες, η οποία βεβαίως επιδείνωσε ακόμη περισσότερο τη θέση κεφαλαίου τους. Αναπόφευκτα η πρόσβαση σε νέα κεφάλαια στις διεθνείς αγορές έγινε άκρως προβληματική και η κατάσταση άρχισε να παρουσιάζει χαρακτηριστικά κρίσης. Το διαπίστωσε η Τράπεζα Πειραιώς όταν δεν κατάφερε να εξασφαλίσει λογική τιμή για αξιόγραφα 500εκ (τα επιτόκια που της ζητούσαν να πληρώσει ξεπερνούσαν το 10%) ώστε να πετύχει την αναγκαία κεφαλαιακή της ενίσχυση. Σε αυτή τη βαθιά αποτυχία του τραπεζικού συστήματος εδράζονται οι φήμες για νέα συνολική ανακεφαλαιοποίηση και όχι στα θολά σενάρια περί κερδοσκοπίας που διακινεί η κυβέρνηση.

Τι μέλλει γενέσθαι;

Έτσι όπως έχουν έρθει τα πράγματα μετά από οκτώ χρόνια μνημονίων, οι επιλογές δεν είναι πολλές. Είναι απίθανο να μπορέσουν οι ελληνικές τράπεζες να εξασφαλίσουν σημαντικά νέα κεφάλαια στις ανοιχτές αγορές, καθώς τα επιτόκια ανεβαίνουν διεθνώς, τα χρηματιστήρια είναι εξαιρετικά ασταθή και η κατάσταση των ισολογισμών τους είναι κακή. Πιθανότατα θα απαιτηθεί κρατική παρέμβαση, η οποία φυσικά θα γίνει με πρωτοβουλία της ΕΚΤ και του SSM, που πλέον έχουν την ουσιαστική εποπτεία του συστήματος.

Το πρώτο και πιεστικό ζητούμενο είναι η κάλυψη των αναγκών της Πειραιώς με κρατικά κεφάλαια. Είναι ανοιχτό το ενδεχόμενο οι μετατρέψιμες ομολογίες (CoCos), μέσω των οποίων έγινε η ανακεφαλαιοποίηση του 2015, να μετατραπούν σε μετοχές. Αποτέλεσμα θα είναι το ελληνικό δημόσιο να ανακτήσει την πλειοψηφία των μετοχών της τράπεζας. Όπως είναι φυσικό, οι κερδοσκόποι που κατέχουν τις υπόλοιπες μετοχές της δεν θα δεχτούν εύκολα την αλλαγή αυτή. Επίσης, η τράπεζα θα εξαναγκαστεί σε αναδιάρθρωση με κλείσιμο υποκαταστημάτων και απώλεια θέσεων εργασίας που θα φέρει αντιδράσεις. Ο δρόμος δεν θα είναι καθόλου ανθόσπαρτος και η Πειραιώς θα δείξει πως θα κινηθούν και οι άλλες τράπεζες με την ελπίδα να αποφύγουν μια εκρηκτική κρίση.

Είναι βέβαια φανερό ότι οι πυροσβεστικές επεμβάσεις ώστε να εξασφαλιστούν αμέσως κάποια κεφάλαια δεν μπορούν να αντιμετωπίσουν το βαθύτερο και δομικό πρόβλημα των τραπεζών. Αλλά το ασφυκτικό πλαίσιο που δημιούργησε το Τρίτο Μνημόνιο δεν αφήνει πολλά περιθώρια εναλλακτικών δράσεων. Από δημοσιογραφικές πληροφορίες φαίνεται ότι ήδη γίνονται συζητήσεις για τη δημιουργία ενός κρατικού κατά κύριο λόγο μηχανισμού προστασίας περιουσιακών στοιχείων των τραπεζών. Οι τράπεζες θα σχηματίσουν Οχήματα Ειδικού Σκοπού (SPVs) στα οποία θα ξεφορτώσουν μερικά από τα επισφαλή τους δάνεια, ώστε να καθαρίσουν οι ισολογισμοί τους. Ο μηχανισμός αυτός θα χρηματοδοτείται από ομόλογα που θα εκδίδουν τα Οχήματα Ειδικού Σκοπού, τα οποία θα φέρουν κρατικές εγγυήσεις. Παρόμοιες πρακτικές έχουν συμβεί σε πολλές άλλες χώρες, όπως στη Βρετανία το 2009 και στην Ιρλανδία το 2011. Για την ώρα δεν έχει υπάρξει επίσημο σχέδιο ώστε να μπορούμε να κρίνουμε τι θα συμβεί. Αλλά η μεγάλη διαφορά είναι πως το ελληνικό κράτος, μέσα στο σκληρό μνημονιακό πλαίσιο και τις υπάρχουσες δεσμεύσεις για το δημόσιο χρέος, δεν θα μπορέσει να παράσχει τις απαραίτητες εγγυήσεις.

Το πιθανότερο λοιπόν είναι ότι οι αναπόφευκτες πυροσβεστικές επεμβάσεις θα συνοδευτούν από συνέχιση της ίδιας αδιέξοδης και αντιφατικής πορείας. Οι τράπεζες θα επιδιώξουν να κατεβάσουν τα ΜΕΑ σε ποσοστό κάτω του 35% και κοντά στα 67 δισ. ευρώ μέχρι το τέλος του 2019. Μεγάλο βάρος θα πέσει στους πλειστηριασμούς, όπου οι τράπεζες έχουν μέχρι τώρα αποτύχει και το ποσό που προσδοκούν να εισπράξουν έως το τέλος του 2019 ανέρχεται στα 10 δισ. ευρώ. Οι ηλεκτρονικοί πλειστηριασμοί αναμένεται να εκτοξευθούν το 2019 με τον ετήσιο στόχο να ανεβαίνει στους 40 χιλ. Θα είναι σχεδόν διπλάσιοι από τους ηλεκτρονικούς πλειστηριασμούς που έχουν ήδη πραγματοποιηθεί από την έναρξη της ηλεκτρονικής πλατφόρμας τον περασμένο Νοέμβριο.

Με δεδομένο πως το μεγαλύτερο μερίδιο ΜΕΑ προέρχεται από μικρομεσαίες επιχειρήσεις και νοικοκυριά είναι βέβαιο πως με το νέο κύμα πλειστηριασμών θα πληγούν περισσότερο οι ‘κόκκινοι’ δανειολήπτες των μεσαίων και χαμηλών εισοδημάτων. Προβλέπεται ασφυκτική πίεση στα μικρομεσαία και λαϊκά στρώματα με μαζική απώλεια ακίνητης περιουσίας. Το κίνημα κατά των πλειστηριασμών θα έχει καίριο ρόλο να παίξει το επόμενο διάστημα.

Όλη αυτή οικονομική και κοινωνική πίεση θα δημιουργήσει οπωσδήποτε τραγικές καταστάσεις αλλά δεν πρόκειται να επιλύσει το βαθύτερο πρόβλημα. Οι τράπεζες θα συνεχίσουν να έχουν πολύ υψηλά ποσοστά ΜΕΑ για μεγάλο διάστημα και η παροχή νέων δανείων θα συνεχίσει να είναι περιορισμένη για χρόνια. Αν συνυπολογίσουμε και την υποχώρηση της εμπορικής πίστωσης τα τελευταία χρόνια, δεδομένου ότι κατέρρευσε η εμπιστοσύνη ανάμεσα στις επιχειρήσεις, δεν υπάρχει ουσιαστική προοπτική ανάκαμψης της χρηματοδότησης του ιδιωτικού τομέα για μεγάλο διάστημα. Οι επιπτώσεις στις επενδύσεις και την ανάπτυξη θα είναι αρνητικές, παρατείνοντας έτσι και την αδυναμία των τραπεζών.

Στην πραγματικότητα το πρόβλημα των τραπεζών απαιτεί δραστική τομή, πράγμα που σημαίνει δημιουργία δημόσιας τράπεζας που θα αναλάβει τον κύριο όγκο των προβληματικών δανείων και θα τα διαχειριστεί με κοινωνικά κριτήρια. Η λύση αυτή θα θέσει ευθέως το θέμα της ιδιοκτησίας των ‘συστημικών’ τραπεζών, που πλέον ανήκουν σε μεγάλο βαθμό σε διεθνείς κερδοσκόπους. Θα θέσει επίσης το θέμα της διάθεσης νέων κεφαλαίων από πλευράς ελληνικού κράτους και άρα του χρέους και των σκληρών περιορισμών που έχουν επιβάλλει οι δανειστές για την απομείωσή του. Με άλλα λόγια, θα αντιβαίνει το Τρίτο Μνημόνιο. Το κίνημα κατά των πλειστηριασμών οφείλει να συνδέσει την αποτροπή των πλειστηριασμών με τέτοιες εφικτές λύσεις που θα σπάζουν το ασφυκτικό πλαίσιο του Τρίτου Μνημονίου.