Το πρώτο χρηματιστηριακό σκάνδαλο στην Ελλάδα έσκασε την περίοδο 1873-1875, πριν ακόμα υπάρξει χρηματιστήριο στη χώρα. Ήταν τότε που ο «εθνικός ευεργέτης», Ανδρέας Συγγρός, εξόρυξε από τα μεταλλεία του Λαυρίου, αντί για χρυσό, τις καταθέσεις και τις περιουσίες των πολιτών, που είχαν σπεύσει να αντιδράσουν «έξυπνα» στις φήμες για πλούσια κοιτάσματα. Τα Λαυρεωτικά θεωρήθηκαν για τους ιστορικούς η μεγαλύτερη αναδιανομή κεφαλαίου από τους τις χαμηλότερες οικονομικές τάξεις στις ανώτερες, ενώ έχουν καταγραφεί ιστορικά ως η πρώτη αρπαγή δημόσιας περιουσίας. Το τελευταίο χρηματιστηριακό σκάνδαλο είναι ακόμα άγνωστο το πόσο θα κοστίσει τελικά σε εμπλεκόμενους και δημόσια ταμεία, ενώ ο «μηχανισμός» του φαίνεται κατά τι πιο σύνθετος.

Η Folli Follie θεωρείται μέχρι σήμερα ένα τυπικό success story παγκοσμίων διαστάσεων. Το πρώτο κατάστημα «προσιτής πολυτέλειας» που ανοίγει το ζεύγος Κουτσολιούτσου στο Κολωνάκι πίσω στο 1982, γρήγορα γίνεται «πολλά καταστήματα» σε όλη την Αθήνα. Λίγα χρόνια αργότερα, η απογείωση. Είσοδος στις ασιατικές αγορές, στο Χρηματιστήριο Αθηνών, σε ευρωπαϊκές χώρες, στο χώρο των αερογραμμών, στα καταστήματα αφορολόγητων ειδών, διεύρυνση δραστηριοτήτων, δικαιώματα και εκπροσώπηση κολοσσών της μόδας, εξαγορές και συγχωνεύσεις εταιρειών.

Το 2018 βρίσκει τη Folli Follie (FF) με πολυδιάστατη παρουσία σε αγορές όπως της Κίνας, της Νέας Υόρκης, της Ιαπωνίας, της Χαβάης, της Γαλλίας, του Ηνωμένου Βασιλείου, της Τουρκίας, της Ισπανίας, έως και αυτές του Ιράν, του Λιβάνου και του Γιοχάνεσμπουργκ της Νοτίου Αφρικής. Ένα «διεθνές lifestyle fashion brand» που «δημιουργεί μόδα σε 31 χώρες με περισσότερα από 550 σημεία πώλησης παγκοσμίως», όπως αναφέρει η ιστοσελίδα της εταιρείας.

Την ίδια ώρα, η πολυτελής ζωή των βασικών μετόχων της εταιρείας θαμπώνει, ενώ ο πρόεδρος της εταιρείας, Δημήτρης Κουτσολιούτσος, η αντιπρόεδρος, Καίτη Κουτσολιούτσου και ο διευθύνων σύμβουλος, Τζώρτζης Κουτσολιούτσος προβάλλονται από πλήθος ΜΜΕ ως επιχειρηματικά πρότυπα. Αφιερώματα για τα αστραφτερά πάρτι με τους υψηλούς προσκεκλημένους στις Σπέτσες, τις ακριβές αγορές, το ιδιωτικό ελικόπτερο ή απλώς… το πόσο επιτυχημένη είναι η οικογένεια, έχουν φιλοξενηθεί σε κάθε περιοδικό lifestyle που σέβεται τον εαυτό του, στις κοσμικές στήλες των περισσότερων εφημερίδων και σε αρκετές τηλεοπτικές εκπομπές.

Στις 4 του περασμένου Μαΐου, ένα αμερικανικό επενδυτικό fund θα δημοσιεύσει μία έκθεση που στη συνέχεια θα συνταράξει συθέμελα την εταιρεία και τα χρηματιστήρια. Ένα αμερικανικό επενδυτικό fund, η Quintessential Capital Management (QCM) θα αμφισβητήσει τα οικονομικά στοιχεία της εταιρείας.

QCM is about to release an explosive report at the NYC conference on short selling organized by @KaseCapital learning. Remember Globo? This may be even better!

— Quintessential Capital Managegement (@QCMFunds) May 1, 2018

Το fund ισχυρίζεται πως κατά τον έλεγχό του στην εταιρεία, διαπίστωσε πως από τα 630 σημεία πώλησης που δηλώθηκαν για το 2016, κατάφερε να επιβεβαιώσει πως υπάρχουν στην πραγματικότητα μόνο τα 289, με αρκετά από αυτά σε κομβικά σημεία όπως η Νέα Υόρκη και το Τόκιο να είναι κλειστά. Αμφισβητεί τα ταμειακά διαθέσιμα της εταιρείας, την ψηφιακή της επιρροή, καθώς και τον τζίρο του 1 δισ. ευρώ, που φέρεται να «καθαρίζει» η FF στην Κίνα. «Μειωμένα έσοδα, μειωμένο μέγεθος δικτύου, μειωμένες ταμειακές ροές» με λίγα λόγια.

Το χρηματιστήριο πέφτει, η μετοχή χάνει 30% της αξίας της και η διοίκηση προχωράει σε ανακοίνωση διάψευσης των ισχυρισμών της QCM.

Ύστερα, ήρθαν οι μέλισσες

Η συνέχεια που θα ακολουθήσει περιλαμβάνει περισσότερα από 700 χαμένα εκατ. ευρώ, μαύρες τρύπες δισ. ευρώ, αναταράξεις μεγατόνων στην εταιρεία, ένα βαρύτατο πλήγμα στην αξιοπιστία του ελληνικού επιχειρηματικού κόσμου (που υποτίθεται πως στοχεύει στην προσέλκυση επενδυτών), έναν εκ των φερόμενων πρωταγωνιστών του σκανδάλου στέλεχος στο Υπερταμείο (!) και έντονη ζάλη. Ζάλη για κάθε φορολογούμενο που παρακολουθεί αμύθητα ποσά να διακινούνται χωρίς κανέναν -τελικά- ουσιαστικό έλεγχο από το τραπεζικό σύστημα, τις αρμόδιες ελεγκτικές αρχές και την πολιτική ηγεσία.

Τέσσερις ημέρες μετά τη δημοσιοποίηση της έκθεσης του αμερικανικού fund για την πλαστή οικονομική κατάσταση της Folli Follie, η αξία της στο χρηματιστήριο είχε μειωθεί κατά μισό δισ. ευρώ, με την αξία της (500 εκατ. ευρώ) να προκύπτει πλέον χαμηλότερη ακόμα και από τον συνολικό δανεισμό της, που φέρεται στα 600 εκατ. ευρώ. Την ίδια ημέρα είναι που θα προχωρήσει σε «παρέμβαση» η Επιτροπή Κεφαλαιαγοράς (ΕΚ), ζητώντας από τη FF τη διενέργεια πρόσθετου ανεξάρτητου ελέγχου των οικονομικών της στοιχείων για το 2017 από διεθνούς φήμης ελεγκτική εταιρεία, διατάσσει τον έλεγχο του αρμόδιου ορκωτού ελεγκτή-λογιστή και ζητά από το fund της QCM περισσότερα στοιχεία για τις αποκαλύψεις.

Ωστόσο, η ΕΚ δεν θα προχωρήσει σε ουσιαστικά μέτρα κατά της εταιρείας και υπέρ της προστασίας των δημοσίων συναλλαγών, παρά μόνο μετά την πάροδο 21 ημερών, όταν ανέστειλε τις συναλλαγές για τη μετοχή της FF. Στη δικαιοσύνη θα προσφύγει στις αρχές Ιουνίου, ενώ τα πρώτα πρόστιμα τα επιβάλει στις αρχές Αυγούστου. Χαρακτηριστική η ατάκα του προέδρου της ΕΚ, Χαράλαμπου Γκότση, σε επιτροπή της Βουλής στις 17 Μαΐου, όταν χαρακτήρισε την περίπτωση της υπόθεσης της FF ως «πρωτόγνωρη πολύ μεγάλου μεγέθους που δεν έχει αντιμετωπίσει ξανά η αγορά». Πάντως, στην ίδια συνεδρίαση ειπώθηκε πως τέτοιες περιπτώσεις είναι συνήθεις στο εξωτερικό.

Ο δε έλεγχος που ζήτησε η ΕΚ ανατέθηκε σε μία εκ των τεσσάρων κορυφαίων ελεγκτικών εταιρειών (Ernst & Young – E&Y), σε συνεργασία με άλλη ελεγκτική εταιρεία (Alvarez & Marshal – A&M) που ανέλαβε τον έλεγχο των οικονομικών στοιχείων της ασιατικής αγοράς. Τα ρεπορτάζ του οικονομικού Τύπου για τις «διαπραγματεύσεις» επί των ελέγχων περιγράφουν πλούσιο παρασκήνιο. Αξίζει να σημειωθεί πως στην Ασία, όπου συνεργάζεται με την κινεζική Fosun (που είναι ο δεύτερος μεγαλύτερος μέτοχος της εταιρείας), η FF εμφανίζει περί τα δύο τρίτα των συνολικών εσόδων της

Χρειάστηκε να περάσουν σχεδόν πέντε μήνες από τις πρώτες καταγγελίες, πριν η A&M δημοσιεύσει την περασμένη Τετάρτη την έκθεση «Preliminary Restatement Findings with respect to the FF ASIA GROUP consolidated financial statements for fiscal year 2017», με τα ευρήματα για τις εταιρείες του ομίλου Folli Follie Group στην Ασία το 2017. Τα στοιχεία που προέκυψαν από την έκθεση της συμβουλευτικής εταιρείας προκαλούν σοκ και δέος, ακόμα και σε διεθνές επίπεδο. Σύμφωνα με την έκθεση, η εταιρεία εμφάνιζε τις δραστηριότητές της στην Ασία φουσκωμένες κατά ένα δισ. ευρώ και τα ταμειακά της διαθέσιμα κατά 290 εκατ. ευρώ, δηλαδή τα πραγματικά στοιχεία αντιστοιχούσαν μόλις στο 1/10 των όσων δήλωνε.

Οι παραπάνω αποκλίσεις αφορούν μόνο το 2017, και συνέβησαν κάτω από τη μύτη χρηματιστηριακών αρχών, Επιτροπής Κεφαλαιαγοράς, επενδυτικών funds, ξένων ομολογιούχων, επενδυτών, διεθνών διαχειριστών, μετόχων και προμηθευτών. Κανένας δεν είχε πάρει χαμπάρι…

Ο βασιλιάς είναι γυμνός

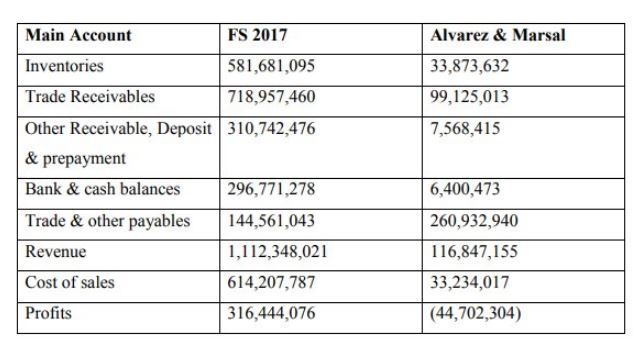

Την ημέρα που το αμερικανικό fund αποκάλυπτε το εύρος της απάτης της Follie Follie, στις 4 Μαΐου, ο οικονομικός Τύπος έγραφε πως «ο όμιλος FF από το 2009 έως και το 2017 μετρά συνολικά καθαρά κέρδη 1,48 δισ. ευρώ, βαρύνεται με δάνεια 613 εκατ. ευρώ, ενώ τα ταμειακά της διαθέσιμα είναι στα 446,3 εκατ. ευρώ». Με απλά… νούμερα, η έκθεση του οίκου A&M που δόθηκε στη δημοσιότητα την περασμένη Τετάρτη, παρουσιάζει μία εντελώς διαφορετική εικόνα από τα στοιχεία των οικονομικών καταστάσεων του 2017. Συγκεκριμένα:

- Μικρότερος τζίρος κατά 1 δισ. δολ. (δήλωνε τζίρο 1,112 δισ. δολ., ενώ η έκθεση διαπιστώνει μόλις 116,9 εκατ. δολ.)

- Λιγότερα τραπεζικά διαθέσιμα κατά 200 εκατ. δολ. (αντί για 296,7 εκατ. δολ., στους τραπεζικούς λογαριασμούς βρέθηκαν μόλις 6,4 εκατ. δολ.)

- Τρομακτικά λιγότερες εμπορικές απαιτήσεις από πελάτες κατά 620 εκατ. δολ. (αντί για 719 εκατ. δολ., μόλις 99,1 εκατ. δολ.)

- Λιγότερα αποθέματα προϊόντων κατά 550 εκατ. δολ. (αντί για αποθέματα προϊόντων αξίας 581,7 εκατ. δολ., μόλις 33,9 εκατ. δολ.)

- Πολύ λιγότερες πληρωμές και προκαταβολές κατά 300 εκατ. δολ. (αντί για 310,7 εκατ. δολ., στην πραγματικότητα είχαν δοθεί μόλις 7,5 εκατ. δολ.)

- Ζημιές 44,7 εκατ. δολ. αντί για κέρδη 316 εκατ. δολ. που εμφάνιζε

Όπως ανακοίνωσε η FF Group που δημοσίευσε η ίδια τα παραπάνω στοιχεία μετά από την απόφαση της ΕΚ, στην έκθεση της Alvarez & Marsal «δεν διαπιστώθηκε υπεξαίρεση χρημάτων ή άλλη κατάχρηση σε βάρος περιουσιακών στοιχείων της εταιρείας». Κι αν αυτό το τελευταίο μοιάζει αθώο, ας σκεφτεί κανείς τον τραπεζικό δανεισμό και τις πωλήσεις μετοχών της εταιρείας σε μικρούς και μεσαίους επενδυτές.

Σύγκριση των βασικών οικονομικών μεγεθών της FF με τα ευρήματα της A&M, σε δολάρια

Τα στοιχεία της προκαταρκτικής έρευνας είναι μόνο η αρχή, καθώς εκκρεμεί ο τελικός έλεγχος από διεθνή ελεγκτική εταιρεία, όπως και η εγκληματολογική (forensic) έκθεση. Μόλις το περασμένο Σάββατο, γράφτηκε πως η Επιτροπή Κεφαλαιαγοράς έχει επεκτείνει τους ελέγχους στο 2016, όπου επίσης διαπιστώνει προβλήματα. Σύμφωνα με τα στοιχεία που δημοσιεύει στην ιστοσελίδα της, το 2016 δήλωνε αντίστοιχα ετήσιο τζίρο 1,37 δισ. ευρώ, το 2015 δήλωνε 1,19 δισ. ευρώ και το 2014 998 εκατ. ευρώ.

Για την ιστορία, η Quintessential Capital Management που έκανε την αποκάλυψη, είναι ένα fund στη Νέα Υόρκη με χαρτοφυλάκιο τουλάχιστον 50 εκατ. δολαρίων και θεωρείται από τα «μικρά». Αξίζει να σημειωθεί πως αυτή δεν ήταν η πρώτη φορά που το εν λόγω fund ξεσκεπάζει χρηματιστηριακή απάτη σχετική με τη χώρα μας. Τον Οκτώβριο του 2015 αποκάλυψε ένα ακόμη ελληνικό σκάνδαλο λογιστικών αλχημιών και παραποίησης οικονομικών στοιχείων, αυτό της «εταιρείας-θαύμα» Globo. Η εταιρεία με έδρα την Αθήνα και εισηγμένη στο χρηματιστήριο του Λονδίνου, είχε διογκώσει μαζικά τα έσοδα και τα κέρδη της, εμφανίζοντας τιμολόγια εικονικών πωλήσεων σε συνεργαζόμενες εταιρείες-κελύφη, ελεγχόμενες από την ίδια την Globo. Η έκθεση αποδείχτηκε ακριβής και η εταιρεία κατέρρευσε.

Η… ταχύτητα της Επιτροπής Κεφαλαιαγοράς και η ενημέρωση

Αρμόδιο όργανο για τον έλεγχο των εταιρειών που συμμετέχουν στο Χρηματιστήριο είναι η Επιτροπή Κεφαλαιαγοράς, της οποίος, όπως προαναφέρθηκε, προΐσταται ο Χαράλαμπος Γκότσης. Ο ίδιος είναι που την ημέρα που το αμερικανικό fund δημοσιοποίηση τα πρώτα στοιχεία δήλωσε πως «δεν συντρέχει λόγος για αναστολή της μετοχής της εταιρείας», ενώ τρεις ημέρες αργότερα δόθηκε η εντολή για ελέγχους της εταιρείας. Καθώς το μέγεθος της απάτης προκύπτει πραγματικά εντυπωσιακό και οι απώλειες εκατοντάδων εκατομμυρίων σημειώθηκαν από τις πρώτες κιόλας ώρες της κρίσης, προκαλεί εύλογα ερωτήματα η λήψη της απόφασης για αναστολή της μετοχής με καθυστέρηση 21 ημερών.

Έναν μήνα μετά το ξέσπασμα της κρίσης, η ΕΚ καταθέτει μηνυτήρια αναφορά κατά των μελών του διοικητικού συμβουλίου και των οικονομικών συμβούλων της εταιρείας σε Ελλάδα και Ασία, με το αιτιολογικό της μη «παροχής αιτούμενων στοιχείων» από την εταιρεία καθώς και της «παρεμπόδισης ελέγχου». Αμέσως μετά τη μηνυτήρια αναφορά της Επιτροπής Κεφαλαιαγοράς, ο προϊστάμενος της Εισαγγελίας Πρωτοδικών της Αθήνας, Ηλίας Ζαγοραίος, διέταξε τη διενέργεια προκαταρκτικής εξέτασης. Σημειώνεται πως από τα τέλη Ιουνίου, η εισαγγελική έρευνα έχει περάσει στα χέρια του πολύπειρου οικονομικού εισαγγελέα, Γιάννη Δραγάτση.

Όπως αναφέρθηκε παραπάνω, η ΕΚ προχώρησε στην επιβολή προστίμων μόλις στις αρχές του περασμένου Αυγούστου. Το συνολικό ύψος των προστίμων που επιβλήθηκαν στην εταιρεία και εννέα φυσικά πρόσωπα ήταν 4,02 εκατ. ευρώ, και αφορούν παραβάσεις της απαγόρευσης χειραγώγησης της Αγοράς και παραβάσεις διατάξεων σχετικά με την παροχή ζητούμενων στοιχείων. Μεταξύ των προσώπων, στον πρόεδρο Δημήτριο Κουτσολιούτσο (1,24 εκατ. ευρώ), στον διευθύνοντα σύμβουλο Γεώργιο Κουτσολιούτσο (1,24 εκατ. ευρώ), στην αντιπρόεδρο Αικατερίνη Κουτσολιούτσου (100.000 ευρώ), καθώς και στον οικονομικό διευθυντή Φραγκίσκο Γρατσώνη (160.000 ευρώ). Ο τελευταίος, θα παραιτηθεί τέσσερις ημέρες αργότερα, ενώ στις 18 Σεπτεμβρίου της επιβάλλεται ακόμα ένα πρόστιμο 300.000 ευρώ.

Ποσά, βέβαια, που μετά τη δημοσίευση της έκθεσης της A&M την περασμένη Τετάρτη και με το εύρος της απάτης να λαμβάνει τεράστιες διαστάσεις, ακούγονται αστεία.

Με το σκάνδαλο να έχει γίνει γνωστό εδώ και σχεδόν έξι μήνες, είναι πράγματι απορίας άξιο πως η υπόθεση της Folli Follie, τόσο από το ξέσπασμα του σκανδάλου και κατά τη διάρκεια των ελέγχων, όσο και μετά την δημοσιοποίηση της παραπάνω έκθεσης, έχει τύχει εντυπωσιακά μικρής προβολής από το σύνολο του Τύπου. Ειδήσεις για τις παραπάνω εξελίξεις έχουν βρεθεί σε περιορισμένα πρωτοσέλιδα της Καθημερινής, συχνά σε αυτά της οικονομικής Ναυτεμπορικής, ενώ υπάρχουν εφημερίδες που δεν αναφέρθηκαν στο θέμα παρά μόνο με τη δημοσίευση της έκθεσης της QCM, μόλις την περασμένη Τετάρτη. Αντιθέτως, λίγες οικονομικές ιστοσελίδες μικρότερης απήχησης ασχολήθηκαν εκτενώς.

Στα τηλεοπτικά κανάλια η συσκότιση λαμβάνει ακόμη μεγαλύτερες διαστάσεις. Ελάχιστες αναφορές στα δελτία ειδήσεων, ενώ για τις εκπομπές, αρκεί το παράδειγμα της εκπομπής της Τατιάνας Στεφανίδου. Ένα μήνα μετά την έκθεση του αμερικανικού fund τον περασμένο Ιούνιο, ασχολήθηκε με το θέμα για εννέα λεπτά. Τα τρία για να περιγράψει την καταγγελία και τα υπόλοιπα έξι λεπτά με το «πόσο συναρπαστική είναι η ζωή της οικογένειας Κουτσολιούτσου».

Απορίες προκαλεί επίσης το γεγονός πως, παρότι την εταιρεία χρηματοδοτούν όλες οι συστημικές ελληνικές και άλλες μεγάλες τράπεζες, ενώ αποτελεί «βαρύ χαρτί» και για πολλούς επενδυτικούς οίκους, η τρομακτική απάτη δεν είχε υποπέσει στην αντίληψή τους. Αξίζει πάντως να σημειωθεί πως οι Financial Times είχαν θέσει πρώτοι σε αμφιβολία τα οικονομικά της εταιρείας, πίσω στο 2015, χωρίς να δοθεί συνέχεια.

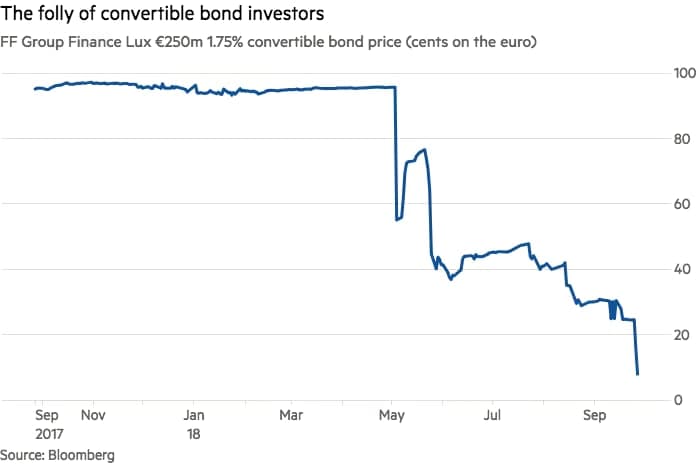

Η πορεία των ομολόγων της εταιρείας τους τελευταίους μήνες (Financial Times)

Στο βάθος… Υπερταμείο

Οι εντυπωσιακές ειδήσεις, ωστόσο, δεν τελειώνουν εδώ. Ένα ακόμη αξιοσημείωτο στοιχείο της υπόθεσης της Folli Follie, θέλει σημαίνον και με κομβικό ρόλο στα οικονομικά της εταιρείας, να καταφέρνει να λάβει θέση μέλους του διοικητικού συμβουλίου του Υπερταμείου (Ελληνικής Εταιρείας Συμμετοχών και Περιουσίας – ΕΕΣΥΠ), που έχει αναλάβει την «εκμετάλλευση» της δημόσιας περιουσίας.

Ένα από τα κομβικής σημασίας πρόσωπα της υπόθεσης της FF, εμφανίζεται ο πρώην -πλέον- οικονομικός διευθυντής του ομίλου, Φραγκίσκος Γρατσώνης. Σημαντικό στέλεχος της FF από το 2013, που κατά τον οικονομικό Τύπο, θεωρείται από τους ελάχιστους που γνωρίζουν από πρώτο χέρι τόσο τη ροή των εσόδων, όσο και ταμειακά υπόλοιπα. Γι’ αυτό και το ξέσπασμα του σκανδάλου τον περασμένο Μάιο τον φέρνει στο επίκεντρο της υπόθεσης.

Με προϋπηρεσία ως ανώτατο τραπεζικό στέλεχος στην Credit Agricole/Εμπορική Τράπεζα, την BNP Paribas και τη Citibank, ο Φρ. Γρατσώνης επελέγη τον περασμένο Απρίλιο από την συμβουλευτική εταιρεία «διεθνούς φήμης» Shanton Chase που είχε αναλάβει να στελεχώσει το νέο Υπερταμείο, για τη θέση του μη εκτελεστικού μέλους στο διοικητικό συμβούλιο. Θέση την οποία έλαβε με ομόφωνη εκλογή από το Εποπτικό Συμβούλιο, και κατείχε μέχρι και τα μέσα του περασμένου Ιουνίου. Τότε, που το Υπερταμείο προχώρησε σε μια λιτή ανακοίνωση της παραίτησης, χωρίς την αναφορά της παραμικρής εξήγησης.

Μάλιστα, παρά το ξέσπασμα του σκανδάλου σε διεθνές επίπεδο από τις 4 Μαΐου, χρειάστηκε για τη διοίκηση της Ουρανίας Αικατερινάρη να μεσολαβήσει διάστημα μεγαλύτερο του ενός μηνός, καθώς και η μηνυτήρια αναφορά της Επιτροπής Κεφαλαιαγοράς κατά των μελών του Δ.Σ. της FF, πριν το στέλεχος της FF τεθεί εκτός Υπερταμείου. Έναν μήνα αργότερα, τον Αύγουστο, ο Φρ. Γρατσώνης θα παραιτούνταν και από τη θέση του οικονομικού διευθυντή της FF.

Fun Fact: Τον Ιούνιο του 2017, το Υπερταμείο κατείχε 643.887 μετοχές στη FF (σχεδόν το 1% της εταιρείας), με αξία που αποτιμούνταν σε 14,1 εκατ. ευρώ. Έναν χρόνο αργότερα, τον Ιούνιο του 2018, η αξία των μετοχών αυτών είχε καταβαραθρωθεί, με τη ζημιά του Δημοσίου να ανέρχεται σε 9 εκατ. ευρώ!

Η αφωνία του πολιτικού κόσμου

Με το σκάνδαλο να έχει γίνει γνωστό εδώ και σχεδόν έξι μήνες, είναι πράγματι απορίας άξιο πως κανένα από τα κόμματα και τους βουλευτές δεν έχουν αναλάβει κάποια σχετική πρωτοβουλία. Ή μάλλον, σχεδόν κανένας, καθότι το ΚΙΝΑΛ έχει προχώρησε σε μία ανακοίνωση (στις 4 Ιουνίου), ενώ έγινε και μία δήλωση από τον βουλευτή, Οδυσσέα Κωνσταντινόπουλο, αμέσως μετά τη δημοσίευση της έκθεσης της A&M. Πρωτοβουλίες όμως των οποίων ο προσανατολισμός γεννά εξίσου ερωτηματικά.

Έναν μήνα, λοιπόν, μετά τη δημοσιοποίηση της έκθεσης του αμερικανικού fund, το ΚΙΝΑΛ κατέθεσε ερώτηση στη Βουλή προς τους αρμόδιους υπουργούς, με την οποία ζητούσε να μάθει τους λόγους της καθυστέρησης αντίδρασης της Επιτροπής Κεφαλαιαγοράς και των συστημικών τραπεζών, τις ευθύνες των ελεγκτικών υπηρεσιών του Δημοσίου για τον έλεγχο της απάτης, καθώς και σε τι μέτρα «σκέφτεται» να προχωρήσει η κυβέρνηση για να αντιμετωπίσει το πλήγμα που προκαλείται στην προσέλκυση επενδυτών.

Την περασμένη Τετάρτη, μετά τη δημοσιοποίηση της έκθεσης της A&M, ο βουλευτής της ΔΗΣΥ και στέλεχος του ΚΙΝΑΛ, Οδυσσέας Κωνσταντινόπουλος, προχώρησε σε πύρινες δηλώσεις κατά της κυβέρνησης για τους «χειρισμούς της Επιτροπής Κεφαλαιαγοράς που οδήγησαν την εταιρεία στο χείλος τους γκρεμού». Μιλώντας δύο φορές μέσα στην ίδια ημέρα για το ίδιο ζήτημα (σε Πρώτο Θέμα και Αθήνα 984), απέδωσε τεράστιες ευθύνες στην κυβέρνηση που διόρισε την ΕΚ, ενώ έκανε ειδική αναφορά στον διορισμό του οικονομικού διευθυντή της Folli Follie στο Υπερταμείο, που σύμφωνα με τον ίδιο «τον διόρισε ο κύριος Τσίπρας ή ο κύριος Δραγασάκης». Δεν δίστασε, μάλιστα, να υποστηρίξει πως «Αν μάθουμε ποιος τον διόρισε στο Υπερταμείο, τότε θα καταλάβουμε και ποιος έκανε παρεμβάσεις υπέρ της διοίκησης της Folli Follie».

Στο σημείο αυτό, ας θυμηθούμε, βάσει του νόμου 4389/2016, τι σημαίνει «Υπερταμείο». Το ΕΕΣΠ έχει τρία όργανα. Τη Γενική Συνέλευση του μοναδικού μετόχου που είναι το Ελληνικό Δημόσιο και εκπροσωπείται από τον υπουργό Οικονομικών, το Εποπτικό Συμβούλιο και το Διοικητικό Συμβούλιο. Τα μέλη του Διοικητικού Συμβουλίου εκλέγονται από το Εποπτικό Συμβούλιο, ενώ στον νόμο αναφέρεται ρητά πως η Γενική Συνέλευση δεν έχει λόγο για την εκλογή και την ανάκληση του διορισμού των μελών του Διοικητικού Συμβουλίου. Το δε Εποπτικό Συμβούλιο, έχει πέντε μέλη. Τα τρία επιλέγονται από τον μοναδικό μέτοχο, δηλαδή τον υπουργό Οικονομικών, με τη σύμφωνη γνώμη της Ευρωπαϊκής Επιτροπής και του Ευρωπαϊκού Μηχανισμού Στήριξης, ενώ ο Πρόεδρος του Συμβουλίου και άλλο ένα μέλος επιλέγονται από την Ευρωπαϊκή Επιτροπή και τον Ευρωπαϊκό Μηχανισμό Σταθερότητας, με τη σύμφωνη γνώμη του υπουργού.

Συνεπώς, με βάση το σκεπτικό του τομεάρχη Οικονομίας και Ανάπτυξης του ΚΙΝΑΛ, το Εποπτικό Συμβούλιο επέλεξε το εν λόγω στέλεχος και καλείται να εξηγήσει γιατί από την 4η Μαΐου χρειάστηκε να περάσουν πέντε εβδομάδες, μέχρις ότου ο Φρ. Γρατσώνης «παραιτηθεί» από το Διοικητικό Συμβούλιο. Από κοντά, και οι αρμόδιοι υπουργοί που εποπτεύουν τις διαδικασίες. Εξηγήσεις όμως θα πρέπει να δώσουν και τα υπόλοιπα κόμματα, καθώς μπροστά σε ένα τόσο μεγάλο σκάνδαλο, με διεθνή αντίκτυπο ακόμα και για την ίδια τη χώρα, σιωπούν και κωφεύουν.

Οικογενειακή υπόθεση

Από την περασμένη Τετάρτη, το ζεύγος Κουτσολιούτσου έχει βρεθεί εκτός ηγεσίας του ομίλου, αφού παραιτήθηκε υπό το βάρος των καταιγιστικών νέων στοιχείων που προέκυψαν από τις έρευνες της A&M και μετά από συνεχείς αρνήσεις να το κάνει. Αξίζει να σημειωθεί πως ο επιχειρηματίας Δ. Κουτσολιούτσος δήλωσε πως «δυστυχώς, δεν κατέστη δυνατό να ελέγξω με επιτυχία τις δραστηριότητες του ασιατικού ομίλου που είχα υπό την ευθύνη μου». Πίσω του αφήνει τον υιό, Τζ. Κουτσολιούτσο, που δεν δίστασε να δηλώσει σε συνέντευξή του στην Καθημερινή της Κυριακής πως «την ευθύνη έχει ο πατέρας μου», ενώ άφησε ανοικτό το ενδεχόμενο ακόμα και να κινηθεί νομικά εναντίον του.

Σημειώνεται πως η εταιρεία κατέθεσε τον περασμένο Ιούλιο αίτηση υπαγωγής στο άρθρο 106α του πτωχευτικού κώδικα, καταφέρνοντας δίμηνη προστασία της εταιρείας και της διοίκησης από τους πιστωτές, ενώ στις 12 Σεπτεμβρίου κατάφερε να εξασφαλίσει ακόμα δύο μήνες προστασίας για την εταιρεία, με απόφαση του Πρωτοδικείου Αθηνών. Ωστόσο, η διοίκηση δεν εξασφάλισε αντίστοιχη προστασία, με αποτέλεσμα η οικογένεια Κουτσολιούτσου και τα υπόλοιπα στελέχη της διοίκησης να είναι σήμερα έκθετα σε διεκδικήσεις από πιστωτές και επενδυτές. Το παραπάνω είναι μόνο το τελευταίο επεισόδιο σε ένα διοικητικό σήριαλ μηνών, που θέλει το ένα μετά το άλλο τα στελέχη της εταιρείας να παραιτούνται και να αντικαθίστανται.

Πλέον, το βάρος πέφτει στη Δικαιοσύνη, που από τον περασμένο Ιούνιο έχει ξεκινήσει εισαγγελική έρευνα. Έρευνα που, σύμφωνα με τα όσα έχουν μέχρι στιγμής προκύψει, θα πρέπει να είναι εκτεταμένη και να ελέγξει τόσο τη διοίκηση και τα στελέχη της εταιρείας για μία απάτη που περιλαμβάνει δισ. ευρώ, όσο και την Επιτροπή Κεφαλαιαγοράς για τους… χαλαρούς ρυθμούς με τους οποίους αντέδρασε, ενώ δεν αποκλείεται στο στόχαστρο να βρεθούν και οι τράπεζες.

Μόλις την Κυριακή, γράφτηκε πως ο οικονομικός εισαγγελέας που ερευνά την υπόθεση, Γιάννης Δραγάτσης, φέρεται να ζητά τα αποτελέσματα της έκθεσης της A&M και στοιχεία για τα οικονομικά αποτελέσματα προηγούμενων ετών. Εξάλλου, ήδη η Ένωση Ελλήνων Επενδυτών κατέθεσε μηνυτήρια αναφορά κατά παντός υπευθύνου για την υπόθεση, επισημαίνοντας πως πλήττεται συνολικά η αξιοπιστία των εταιρειών του ελληνικού χρηματιστηρίου, ενώ προανήγγειλε ομαδικές αγωγές. Εναντίον της εταιρείας έχουν επίσης κινηθεί οι τέσσερις ελληνικές συστημικές τράπεζες για δάνεια 45 εκατ. ευρώ που φέρονται να είναι χωρίς εξασφαλίσεις, μεταξύ δανείων που φέρονται από 110 έως 200 εκατ. ευρώ, σύμφωνα πάντα με τον οικονομικό Τύπο.

Το συνολικό μέγεθος της απάτης είναι ακόμη αδύνατο να το υπολογίσει κανείς, δεδομένης της πολυσύνθετης μορφής των αγορών στις ημέρες μας. Καθώς η εταιρεία υποστηρίζει εδώ και χρόνια πως το μεγαλύτερο μέρος των εσόδων της προέρχεται από την ασιατική αγορά, η τρύπα του 2017 εύκολα μπορεί να μετατραπεί σε Καιάδα.

Εκείνο όμως που μπορούμε να πούμε με βεβαιότητα, είναι πως 19 χρόνια μετά το σκάνδαλο του χρηματιστήριου, μετά από σοκ όπως της Ακρόπολις Χρηματιστηριακή, της Proton Bank και του Άλτερ, μετά από οκτώ χρόνια μνημόνια κ τρεις ανακεφαλαιοποιήσεις τραπεζών, αποδεικνύεται πως ουσιαστικός μηχανισμός ελέγχου και αποτροπής σκανδάλων που -υποτίθεται- ανήκουν στο παρελθόν, ακόμη δεν υπάρχει. Πόσο μάλλον για τους έξω…